代理記憶 ≠ 代理歷史

@Infinit_Labs 正在通過協調的 AI 代理重新定義 DeFi 自動化……以及爲什麼協調可能是下一個競爭優勢。[🧵]

i/ 爲什麼 DeFi 自動化還不夠

DeFi有很多自動化,但往往缺乏協調。

許多機器人依賴於僵化的腳本,孤立地執行策略而不適應變化的條件。這使得DeFi快速但脆弱,反應性強而不適應,僅在市場變化之前盈利。

INFINIT正在構建一些不同的東西:一羣由人工智能驅動的代理,不僅僅是執行命令。

他們實時監控、適應和協調,創造一個更具韌性的去中心化金融系統。

ii/ 基於腳本的自動化的局限性

傳統的DeFi機器人通常像歷史回放引擎,依靠簡單的邏輯:

- 如果保險庫年收益率 > X%,請輸入

- 如果 gas < Y,執行

- 如果交換滑點 < Z,繼續

這在市場變化之前是有效的。當煤氣價格飆升、流動性枯竭或利率倒掛時,這些機器人難以適應。

它們是基於過去的模式(昨天有效的)而不是實時條件。

這不是智能。這是鏈上的肌肉記憶。

iii/ INFINIT:從記憶到協調

INFINIT 的方法是不同的。

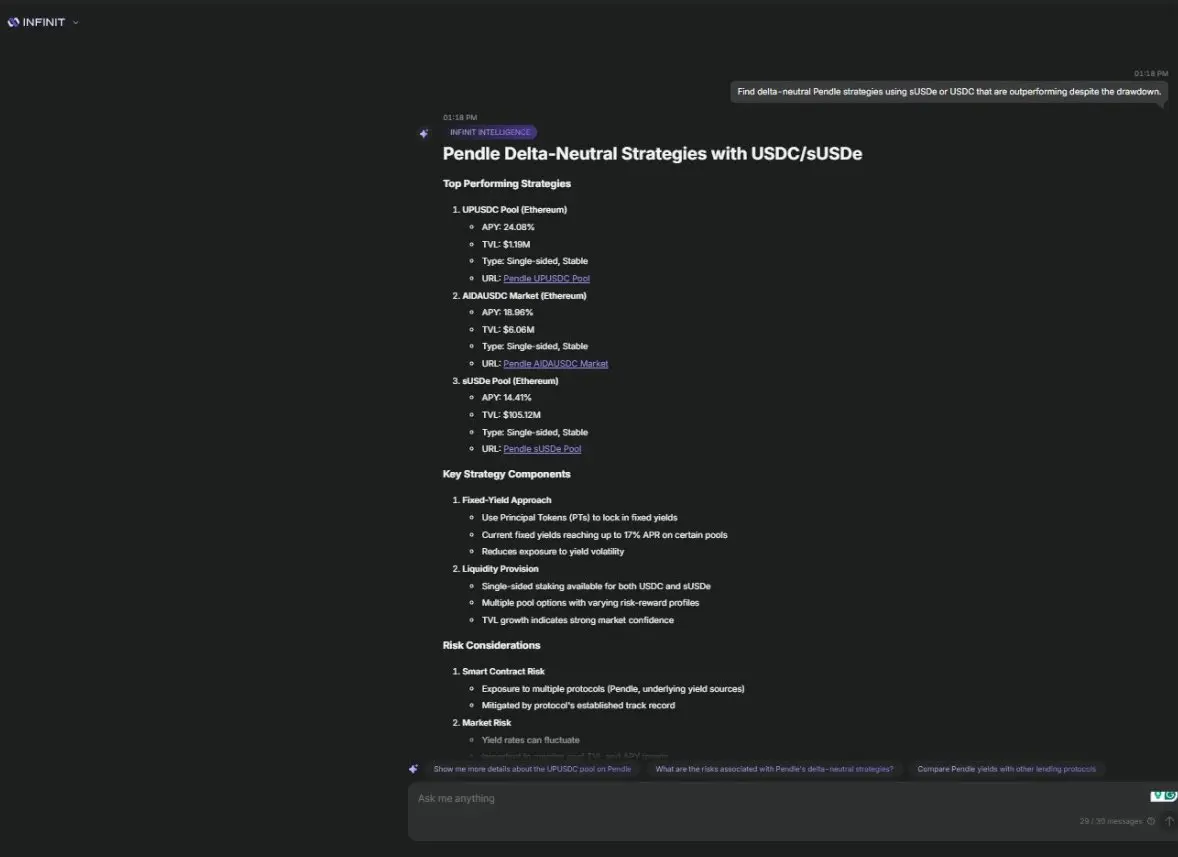

其代理不僅僅跟隨過去的行動;它們會根據實時數據進行調整,協調各項任務以執行復雜的策略。

每個代理都是輕量級、模塊化和上下文感知的,這意味着它們可以組合在一起創建量身定制的DeFi解決方案。

例如:一個代理可能運行借貸模擬,另一個監控燃氣波動,第

查看原文@Infinit_Labs 正在通過協調的 AI 代理重新定義 DeFi 自動化……以及爲什麼協調可能是下一個競爭優勢。[🧵]

i/ 爲什麼 DeFi 自動化還不夠

DeFi有很多自動化,但往往缺乏協調。

許多機器人依賴於僵化的腳本,孤立地執行策略而不適應變化的條件。這使得DeFi快速但脆弱,反應性強而不適應,僅在市場變化之前盈利。

INFINIT正在構建一些不同的東西:一羣由人工智能驅動的代理,不僅僅是執行命令。

他們實時監控、適應和協調,創造一個更具韌性的去中心化金融系統。

ii/ 基於腳本的自動化的局限性

傳統的DeFi機器人通常像歷史回放引擎,依靠簡單的邏輯:

- 如果保險庫年收益率 > X%,請輸入

- 如果 gas < Y,執行

- 如果交換滑點 < Z,繼續

這在市場變化之前是有效的。當煤氣價格飆升、流動性枯竭或利率倒掛時,這些機器人難以適應。

它們是基於過去的模式(昨天有效的)而不是實時條件。

這不是智能。這是鏈上的肌肉記憶。

iii/ INFINIT:從記憶到協調

INFINIT 的方法是不同的。

其代理不僅僅跟隨過去的行動;它們會根據實時數據進行調整,協調各項任務以執行復雜的策略。

每個代理都是輕量級、模塊化和上下文感知的,這意味着它們可以組合在一起創建量身定制的DeFi解決方案。

例如:一個代理可能運行借貸模擬,另一個監控燃氣波動,第